Fakt 1: Seit letztem Jahr verhindert die GST die Doppelbesteuerung für ausländische Unternehmen

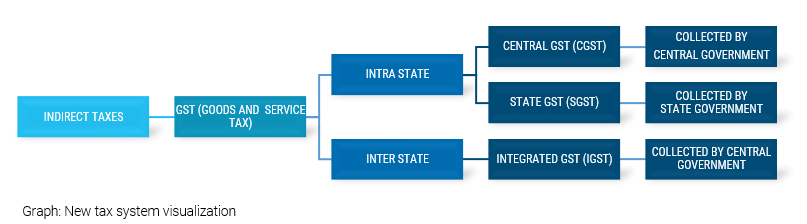

Im vergangenen Sommer wurde das indische Steuersystem grundlegend umgestaltet. Es dauerte fast ein Jahrzehnt, bis dieses Manöver umsetzungsreif war, und offiziell trat es erst im Juli 2017 in Kraft. Das Hauptziel der Regierung war es, die Transparenz und Produktivität des Systems zu erhöhen und die bisherige Steuerstruktur zu vereinfachen, die als eine der komplexesten der Welt galt. Tatsächlich bestand sie aus einem Labyrinth von Steuern sowohl auf nationaler als auch auf bundesstaatlicher Ebene, die sich überschnitten und unterschiedliche Komponenten und Sätze anwandten. Infolgedessen kam es häufig zu Doppelbelastungen, die den Unternehmen erhebliche Kosten aufbürdeten. Mit dem neuen Steuersystem wurden daher alle Steuern wieder unter einem großen Dach zusammengefasst, und die Verwendung der GST (Goods and Services Tax) kann die Komplexität verringern und Doppelbesteuerung verhindern. Außerdem ist die Reform in der Lage, langfristig höhere Steuereinnahmen zu erzielen.

Fakt 2: Das Territorialitätsprinzip ist ein wesentlicher Bestandteil des indischen Steuersystems

Die Reform hat tiefgreifende Auswirkungen auf die Geschäftsvorgänge der Unternehmen und andere wichtige organisatorische Aspekte. So waren beispielsweise die Lieferkettennetzwerke vor der Änderung der Regierung entsprechend den günstigen Steuerbedingungen innerhalb und zwischen den Bundesstaaten strukturiert. Sie wurden jedoch neu geordnet, um die Vorteile der neuen Tarife zu nutzen. Dies verdeutlicht die Bedeutung des Territorialitätsprinzips, das für das indische Steuersystem von entscheidender Bedeutung ist. Die Steuern werden sowohl von der Zentralregierung als auch von den Regierungen der Bundesstaaten erhoben, je nachdem, wo sich der Lieferant der Waren oder, im Falle von Dienstleistungen, der Empfänger der Dienstleistung befindet.

Fakt 3: Die GST bedeutet einen Technologieschub

Eine der offensichtlichsten Änderungen des Systems besteht in seiner vollständigen Automatisierung. Unternehmen, die ihre Rechnungen noch manuell ausstellen, sind nun gezwungen, auf softwarebasierte Lösungen umzusteigen. Deb Deep Sengupta, Managing Director von SAP India, bemerkt übrigens, dass die GST eher einen technologischen Wandel als eine einfache steuerliche Neuordnung darstellt, da sie allen Anbietern von cloudbasierter GST-Fakturierungssoftware enorme Möglichkeiten eröffnet.

Fakt 4: Unternehmen brauchen ein neues SAP-Steuerverfahren

Doch auch wenn das neue Steuersystem zu einer Vereinfachung der Verwaltungsabläufe geführt hat, war die Umstellung für viele Unternehmen mit Eile verbunden. Eine weitere Folge der GST ist nämlich, dass die Unternehmen ihre Software aktualisieren müssen, um der GST gerecht zu werden. Insbesondere Unternehmen, die TAXINJ verwenden, müssen auf das neue SAP-Steuerverfahren TAXINN umsteigen. Der zweite Schritt war dann die Umstellung auf GST, indem der GST-Patch auf TAXINN migriert und der SAP-Hinweis für GST angewendet wurde. Das derzeitige lokalisierte System ermöglicht den Unternehmen eine einfachere Abwicklung von Transaktionen und vor allem eine einfache Änderung und Ergänzung von Steuern oder Steuersätzen.

Heutzutage haben alle Unternehmen, die SAP-Softwarelösungen einsetzen, die Umstellungsphase bereits hinter sich. Für aktuelle und künftige Implementierungen besteht jedoch weiterhin die Notwendigkeit, das SAP-System auf die indischen Aktivitäten auszuweiten. Mit anderen Worten: Die Unternehmen müssen die GST zusammen mit dem SAP-System einführen. Satya Dev Bommireddy, Principal & Managing Director von Answerthink (einem Unternehmen der Hackett Group), der Erfahrungen mit United VARs auf dem indischen Markt gesammelt hat, bestätigte, dass die größte Herausforderung heutzutage darin besteht, mit dem sich ständig weiterentwickelnden GST-System Schritt zu halten. Im Zuge der dynamischen Änderungen, die von der indischen Regierung vorgeschlagen werden, sollten Unternehmen mit Systemintegratoren zusammenarbeiten, die über die richtige Agilität und Lokalisierungsexpertise verfügen, um sie bei der Anpassung an die Änderungen in Bezug auf Steuersätze, Prozesse und Systeme zu unterstützen, damit sie in der Lage sind, die vielfältigen Vorteile der GST in vollem Umfang zu nutzen und die Einhaltung der Steuervorschriften sicherzustellen.

Fakt 5: Die laufenden Anpassungen der GST betreffen die gesamte Lieferkette eines Unternehmens

Vor der Implementierung einer SAP-Lösung müssen die Bereiche, auf die sich die GST auswirkt, sorgfältig geprüft werden, z. B. Lieferkette, Buchhaltung und Berichtswesen, Technologie, Compliance, Beschaffung und Vertrieb, Rentabilität, Finanzen, Planung, Preisgestaltung und Vertrieb. Um einen reibungslosen Ablauf des IT-Projekts zu gewährleisten, ist es unabdingbar, sowohl Geschäfts- als auch IT-Experten in das lokale Team aufzunehmen.

Auch wenn die GST nun vollständig eingeführt ist, gibt es noch einige Fragen, die geklärt werden müssen. Es müssen sogar noch einige Anpassungen vorgenommen werden, und die Anbieter von IT-Lösungen sollten sich darauf vorbereiten, auf die letzten Änderungen der Regierung reagieren zu können. In diesem Monat, ein Jahr nach der Einführung der GST, wurden weitere Neuigkeiten zu den Änderungen der Steuersätze bekannt gegeben. Eine weitere Ankündigung war Indiens Plan, ab Anfang 2019 eine einheitliche GST-Einreichung einzuführen.

Fakt 6: Vor-Ort-Support ist entscheidend für jede SAP-Einführung in Indien

In Anbetracht der künftigen Änderungen, denen die indische Besteuerung unterworfen ist, bleibt die Einhaltung der Steuervorschriften auch nach den Vereinfachungen, die durch die Reform eingeführt wurden, eine ziemlich komplizierte Aufgabe. Daher sollte die Implementierung von Lösungen mit Hilfe eines lokalen Partners erfolgen, der über umfassende Kenntnisse des lokalen Steuersystems verfügt. Darüber hinaus kann die Einbindung lokaler Experten bei der SAP-Einführung ein entscheidendes Element sein, da das Projektmanagement kulturelle Fähigkeiten erfordert, die von ausländischen IT-Lösungsanbietern manchmal vermisst werden, sich aber im Veränderungsprozess und in der anschließenden Stabilisierungsphase als entscheidend erweisen.

United VARs-Allianz: Was ein Kunde sagt

Unter einer Vielzahl von Ländern hat ein in Deutschland ansässiges Unternehmen, "Rose Plastics", kürzlich einen Rollout nach Indien durchgeführt und die GST eingeführt. Rose Plastics arbeitete mit dem deutschen United VARs-Mitglied All for One Steeb als Hauptlösungsanbieter für den Rollout und kooperierte mit dem lokalen Mitgliedsunternehmen Answerthink für den Rollout nach Indien: "Beide Projekte, der Rollout nach Indien und die GST-Implementierung, wurden aus meiner Sicht sehr professionell umgesetzt", so Frank Hohensee, Head of IT bei Rose Plastics. "Die an den Projekten beteiligten Berater waren sehr erfahren und hoch motiviert. Die Projekte liefen reibungslos, und es war schön, in diesen internationalen Projekten zusammenzuarbeiten. Abschließend kann ich das Answerthink-Team jedem, der ein SAP-Projekt in Indien durchführt, uneingeschränkt empfehlen." All for One Steeb und Answerthink sind beide Mitglieder der United VARs-Allianz und sind Kooperationspartner für globale SAP-Implementierungen.

___________________________

Nächster Artikel der Blog-Serie "Rollout in die BRICS-Länder" // Südafrika:

Blog: Südafrikas neueste Trends in der Softwarebranche

stronger than one